Scroll

digitale Kanzlei

Berücksichtigung von Unterhaltsaufwendungen

Mit zwei Schreiben äußert sich das Bundesfinanzministerium zur steuerlichen Berücksichtigung von Unterhaltsaufwendungen als außergewöhnliche Belastung.

Aufwendungen für den Unterhalt und die Berufsausbildung einer gesetzlich unterhaltsberechtigten Person sind innerhalb gewisser Grenzen als außergewöhnliche Belastung abzugsfähig. Das Bundesfinanzministerium hat dazu jetzt seine Verwaltungsanweisungen aus dem Jahr 2003 überarbeitet und an die zwischenzeitlich ergangene Rechtsprechung angepasst. Im ersten Schreiben befasst sich das Ministerium allgemein mit dem Abzug des Unterhalts als außergewöhnliche Belastung. Das zweite Schreiben betrifft speziell den Unterhalt von Personen im Ausland. Hier sind nun die wichtigsten Änderungen im Überblick.

Haushaltsgemeinschaft: Die Opfergrenze, die vom verfügbaren Nettoeinkommen abhängt, gibt normalerweise an, in welcher Höhe der Unterhalt maximal als außergewöhnliche Belastung abziehbar ist. Bei einer bestehenden Haushaltsgemeinschaft mit der Person, an die Unterhalt gezahlt wird, ist der Unterhalt allerdings ohne Berücksichtigung der Opfergrenze abziehbar. Stattdessen sind für die Ermittlung der maximal abziehbaren Unterhaltsaufwendungen die verfügbaren Nettoeinkommen des Unterhaltsleistenden und der unterhaltenen Person(en) zusammenzurechnen und dann nach Köpfen aufzuteilen.

Kinder und Kindergeld: Gehört zur Haushaltsgemeinschaft auch ein Kind des Unterhaltszahlers, wird das Kindergeld bei der Berechnung der Opfergrenze zur Hälfte dem Nettoeinkommen zugeschlagen. Ist der andere Elternteil der Unterhaltsempfänger, wird die andere Hälfte des Kindergelds seinem Nettoeinkommen hinzugerechnet. Im Gegenzug ist bei der Ermittlung der maximal abziehbaren Unterhaltsaufwendungen das gemeinsame verfügbare Nettoeinkommen wieder zu kürzen. Es wird entweder der halbe oder der volle Mindestunterhalt des Kindes abgezogen, je nachdem, ob das Kindergeld im ersten Schritt zur Hälfte oder voll angerechnet wurde. Grundlage für den Mindestunterhalt ist das Doppelte des Kinderfreibetrags, der in 2009 bei 1.932 Euro und ab 2010 bei 2.184 Euro liegt. Für Kinder unter sechs Jahren beträgt der Mindestunterhalt 87 %, zwischen sieben und zwölf Jahren 100 % und für ältere Kinder 117 % des doppelten Kinderfreibetrages. Falls zu der Haushaltsgemeinschaft auch Kinder des Lebensgefährten gehören, zu denen der Unterhaltszahler kein Kindschaftsverhältnis hat, und denen gegenüber er auch nicht unterhaltspflichtig ist, geht das Finanzamt davon aus, dass deren Unterhaltsbedarf in vollem Umfang durch das Kindergeld und die Unterhaltszahlungen des anderen Elternteils abgedeckt ist. Sie werden daher bei der Ermittlung und Verteilung des verfügbaren Nettoeinkommens nicht berücksichtigt.

Lebenspartnerschaft: Gesetzlich unterhaltsberechtigt sind seit dem 1. August 2001 auch die Partner einer eingetragenen Lebenspartnerschaft. Seit dem 1. August 2006 können dies auch Partner einer nicht eingetragenen gleichgeschlechtlichen Lebensgemeinschaft (lebenspartnerschaftsähnliche Gemeinschaft) sein. Ob eine Gemeinschaft in diesem Sinne vorliegt, richtet sich allein danach, ob eine sozialrechtliche Bedarfsgemeinschaft vorliegt.

Kranken- und Pflegeversicherung: Unvermeidbare Versicherungsbeiträge des Unterhaltsempfängers sind ab 2010 bei der Ermittlung der eigenen Einkünfte und Bezüge nicht mehr zu berücksichtigen. Kranken- und Pflegeversicherungsbeiträge, die der Mindestversorgung dienen, werden ab diesem Jahr nämlich bereits bei der Bemessung des Höchstbetrages berücksichtigt und dürfen daher nicht zusätzlich die Einkünfte und Bezüge des Unterhaltsempfängers mindern.

Unterhaltsempfänger im Ausland: Aufwendungen für den Unterhalt an Personen im Ausland dürfen nur dann abgezogen werden, wenn sie gegenüber dem Steuerzahler oder seinem Ehegatten nach inländischem Recht gesetzlich unterhaltsberechtigt sind. Außerdem müssen die Aufwendungen nach den Verhältnissen des Wohnsitzstaates notwendig und angemessen sein. Die inländischen Höchstbeträge dürfen jedenfalls nicht überschritten werden. Auch die folgenden Punkte gelten speziell für Unterhaltsempfänger im Ausland.

Erwerbsobliegenheit: Bei Personen im erwerbsfähigen Alter geht die Finanzverwaltung davon aus, dass sie ihren Lebensunterhalt selbst verdienen. Daher wird die Erwerbsobliegenheit für alle unterhaltsberechtigten Personen im Ausland geprüft, auch für Ehegatten im Ausland. Die Vereinfachungsregelung, nach der typisierend die Bedürftigkeit unterstellt wird, gilt nur für unbeschränkt steuerpflichtige Unterhaltsempfänger. Nur wenn ein gewichtiger Grund vorliegt, darf der Einsatz der eigenen Arbeitskraft nicht gefordert werden. Eine von den zuständigen Heimatbehörden bestätigte Arbeitslosigkeit des Unterhaltsempfängers beispielsweise ist grundsätzlich kein gewichtiger Grund. Auch das Alter wird erst ab dem 65. Lebensjahr als gewichtiger Grund anerkannt. Bei jüngeren Personen, die bereits wegen schlechten Gesundheitszustands oder Behinderung eine Rente beziehen, verlangt das Finanzamt einen strengen und umfassenden medizinischen Nachweis.

Zahlung: Die Unterhaltszahlungen müssen nachgewiesen werden. Erfolgt die Zahlung nicht per Überweisung, verlangt die Finanzverwaltung detaillierte Nachweise. Der Geldtransfer über eine Mittelsperson wird grundsätzlich nicht anerkannt, es sei denn, die Situation im Wohnsitzstaat lässt ausnahmsweise keinen anderen Zahlungsweg zu. In dem Fall ist die Durchführung der Reise durch eine private Mittelsperson durch die Vorlage von Fahrkarten, Tankbelegen, Visa usw. nachzuweisen.

Zeitliche Zuordnung: Die Zahlung gilt grundsätzlich mit Abgabe des Überweisungsauftrags bei der Bank, spätestens jedoch mit der Wertstellung als ausgeführt. Soll eine Zahlung zum Teil auch den Unterhaltsbedarf des folgenden Jahres abdecken, können die Aufwendungen nur im Jahr der Zahlung, nicht jedoch im Folgejahr berücksichtigt werden. Das ist ungünstig, weil der auf das Folgejahr entfallende Teil nicht abziehbar ist - im laufenden Jahr mangels Bedarf, im Folgejahr mangels Zahlung.

Eigene Bezüge: Die Bezüge des Unterhaltsempfängers werden auf den Unterhaltsaufwand angerechnet. Die meisten Bezüge werden dabei nach inländischen Maßstäben berechnet. Bei der Berechnung sind allerdings weder Werbungskostenpauschbeträge noch der Sparerpauschbetrag oder eine Kostenpauschale abzuziehen.

Unterhaltserklärung: Weigert sich die Heimatbehörde, die Angaben auf der zweisprachigen Unterhaltserklärung zu bestätigen, kann die behördliche Bestätigung zum Verwandtschaftsverhältnis, zu Name, Geburtsdatum und -ort, beruflicher Tätigkeit etc. auch auf anderen Dokumenten erbracht werden.

digitale Kanzlei

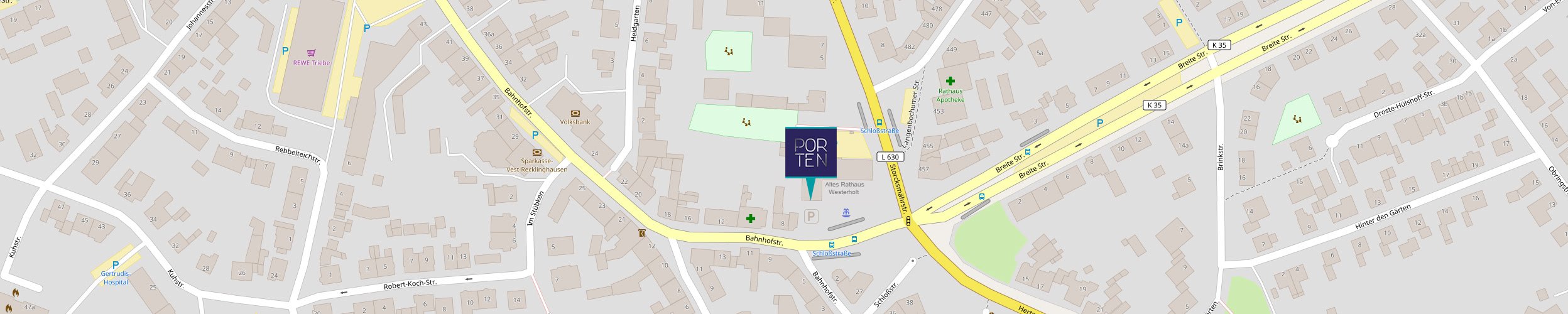

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften