Scroll

digitale Kanzlei

Ausbildungskosten als Werbungskosten oder Sonderausgaben?

Nach aktueller Rechtsprechung sind Ausbildungskosten Werbungskosten bei den Einkünften aus nichtselbstständiger Arbeit, wobei ein neues Gesetz diese Rechtsprechung nun wieder teilweise rückgängig macht.

Immer wieder kommt es bei den Finanzämtern und in der Finanzverwaltung zu Streitigkeiten darüber, ob Ausbildungskosten als Werbungskosten abziehbar sind. Der Bundesfinanzhof hat dazu in den letzten Monaten wiederholt entschieden, dass Aufwendungen für eine Ausbildung dann Werbungskosten sind, wenn ein so genannter "erwerbsbezogener Veranlassungszusammenhang" besteht. Der liegt dann vor, wenn

die Ausbildung oder sonstige Bildungsmaßnahme auf die Erzielung von Einnahmen gerichtet ist, und

ein Zusammenhang zwischen den aktuellen Ausgaben und späteren Einnahmen besteht.

Dagegen kommt es für die steuerliche Beurteilung nicht darauf an, ob der Beruf erstmalig, zusätzlich oder anstelle des bisherigen ausgeübt werden soll. Ebenso wenig spielt es eine Rolle, ob es sich um ein Erst- oder Zweitstudium handelt oder ob das Studium die Grundlage für eine neue oder andere berufliche Basis schafft.

Beispiele für Ausbildungskosten, bei denen der Bundesfinanzhof die Abziehbarkeit als Werbungskosten bei Einnahmen aus nichtselbstständiger Arbeit bejaht hat:

Aufwendungen einer Krankenschwester für einen Lehrgang, mit dem Ziel, Lehrerin für Pflegeberufe zu werden

Aufwendungen einer Lehrerin im Erziehungsurlaub für Fachliteratur

Universitätsstudium im Anschluss an ein Fachhochschulstudium

Aus dieser Rechtsprechung ergibt sich aber ein erhebliches Risiko für die Kassen von Finanzminister Eichel. Daher hat die Bundesregierung nun ein Gesetz verfasst, das den Werbungskostenabzug für die erstmalige Berufsausbildung oder ein Erststudium definitiv ausschließt, es sei denn, die Ausbildung oder das Studium findet im Rahmen eines Dienstverhältnisses (Ausbildungsvertrag, berufsbegleitendes Studium etc.) statt. Dieses Gesetz wurde von den Parlamenten bereits verabschiedet und gilt rückwirkend ab Beginn des Jahres 2004.

Allerdings ist damit die steuerliche Berücksichtigung dieser Kosten nicht komplett ausgeschlossen: Nach wie vor können die Kosten für die erstmalige Berufsausbildung als Sonderausgaben abgezogen werden. Und im Gegenzug für den Werbungskostenausschluss wurde der Maximalbetrag für den Sonderausgabenabzug um mehr als das Dreifache auf 4.000 Euro pro Jahr angehoben.

Dieser Grenzbetrag schließt dann auch die Kosten für die auswärtige Unterbringung ein, anders als früher gibt es also bei auswärtiger Unterbringung keinen höheren Grenzbetrag. Außerdem gilt dieser Maximalbetrag pro Kalenderjahr. Er wird also nicht gekürzt, wenn die Abzugsvoraussetzungen nur für einen Teil des Jahres bestanden haben.

Bei zusammenveranlagten Ehegatten hat jeder einzeln Anspruch auf den Maximalbetrag. Befinden sich also beide in der Berufsausbildung, können auch beide Sonderausgaben bis zu 4.000 Euro geltend machen. Hat aber nur ein Ehepartner Aufwendungen für die Berufsausbildung, dann kann er nicht den Sonderausgabenabzug seines Partners zusätzlich nutzen, sondern nach wie vor nur Sonderausgaben bis maximal 4.000 Euro ansetzen.

Fazit: Bei den Kosten für die Fortbildung in einem bereits erlernten Beruf, für Umschulungsmaßnahmen und für ein Zweitstudium ändert sich ohnehin nichts. Diese können Sie weiterhin in vollem Umfang als Werbungskosten geltend machen. Soweit Sie Ihre Steuererklärung für das vergangene Jahr noch nicht abgegeben haben, können Sie auch bei einer Erstausbildung oder einem Erststudium noch von den Entscheidungen des Bundesfinanzhofs profitieren und die Ausbildungskosten voll als Werbungskosten ansetzen. Aber auch die neue Regelung hat ihre Vorzüge, denn falls die Ausbildungskosten die 4.000-Euro-Grenze nicht übersteigen und Sie davon abgesehen keine nennenswerten Werbungskosten haben, können Sie nun die Kosten in vollem Umfang als Sonderausgaben geltend machen und erhalten gleichzeitig den Arbeitnehmerpauschbetrag von 920 Euro.

digitale Kanzlei

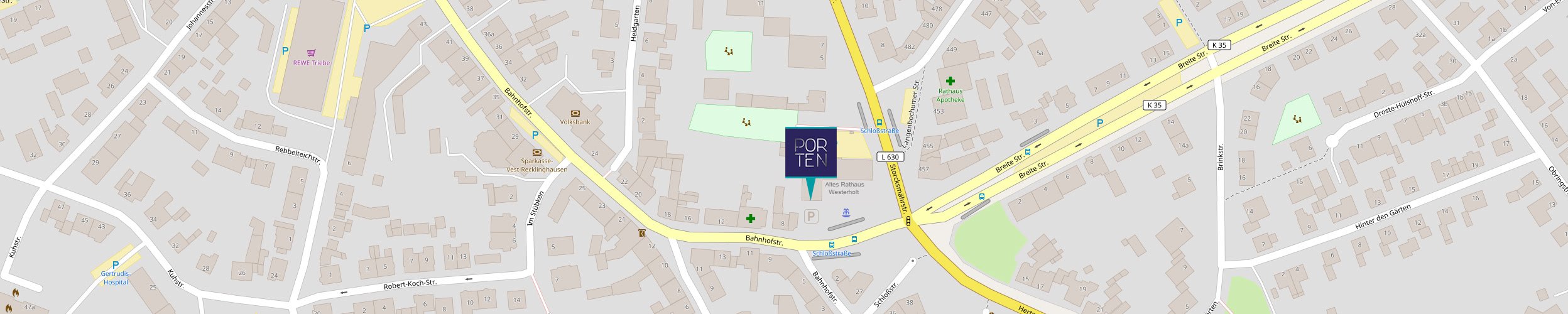

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften